今年前三季度,尽管银行业经营承受一定压力,但国有大行保持资产规模稳健扩张,资产投放速度在各类型商业银行中保持领先。

近日,记者分析国有大行2024年三季报各类经营指标后发现多个特点。

一是国有大行资产规模稳健扩表,贷款增速超出股份行、城商行等机构;二是对公贷款显著发力,成为拉动信贷投放的重要抓手,并且公司类贷款明显超出个人贷款增速;三是在净息差仍处于下行通道的过程,国有大行净息差已有企稳迹象,与此同时非利息收入的增速也保持较快增长,稳住了国有大行的营收和净利润增速。

国有大行“狠抓”对公

今年前三季度,国有大行资产增长幅度显著高于其他类型银行,信贷资产投放稳健,其中公司贷款增速维持快速增长,且显著高于个人贷款增速。

国家金融监管总局官网数据显示,截至9月末,国有大行的总资产为182.8万亿元,较年初增长约12.16万亿元,增幅约7.13%;与此同时,我国商业银行的总资产为347.49万亿元,前三季度增幅6.06%;同期股份行、城商行和农商行分别增长约2.56%、7.01%和5.33%。也就是说,国有大行资产增幅明显高于商业银行总体水平。

梳理上市银行近期发布的2024年三季度报告也可以印证上述数据,今年前三季度,六大国有大行的贷款总额合计为117.02万亿元,较年初增加8.55万亿元,年内增幅达7.88%。同期9家A股上市股份行的贷款总额为39.39万亿元,年内增幅约为3.44%。

在资产的摆布方面,国有大行年内显著加大了对公领域的投放力度。券商中国记者注意到,今年前三季度国有大行在公司贷款维持较快增速,且贷款增速明显快于个人贷款。

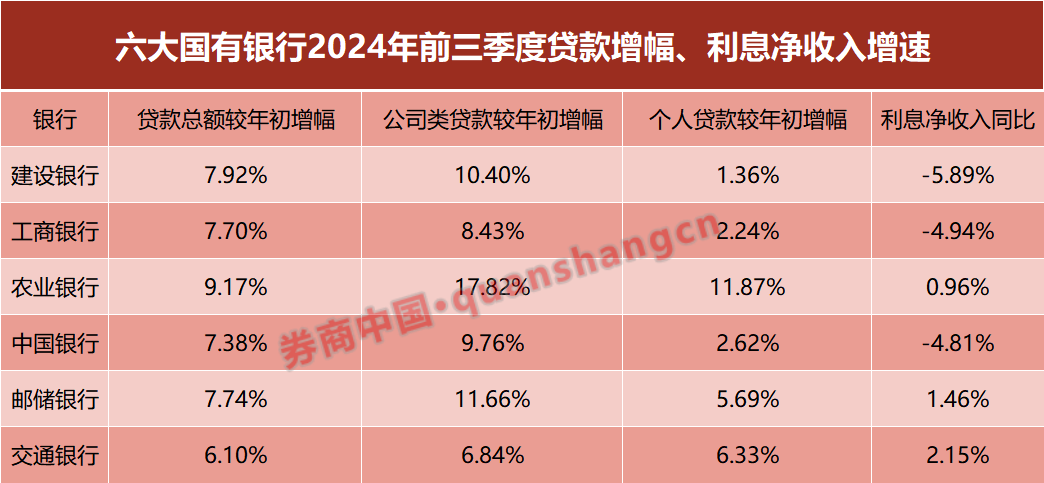

具体来看,据三季报披露,农行、邮储、建行的公司贷款较年初增幅均超过10%,分别为17.82%、11.66%和10.4%;中行、工行和交行分别较年初增长9.76%、8.43%和6.84%。

个贷方面,除了农行个人贷款增速较年初增幅达11.87%以外,其余5家国有大行该项贷款均未超过10%,其中交行增幅6.33%、邮储银行增幅5.69%;中行、工行和建行的个人贷款增速均低于3%。

向科技、绿色等领域要贷款增量

全行业资产规模增速放缓的情况下,国有大行年内资产投放为何能维持相对更高的增长水平,哪些领域是国有大行的投放重点?

券商中国记者注意到,国有大行年内的信贷投放的重要发力点是围绕金融工作的“五篇大文章”,即科技金融、绿色金融、普惠金融、养老金融和数字金融。这些重点领域的贷款增速明显高于其他业务。

以工商银行为例,该行高管在业绩说明会上透露,在重大战略方面优先满足了国产大飞机等国家重大的项目;在重点领域方面,普惠、绿色等方面贷款增速均明显高于各项贷款的平均增速。

具体来看,在科技金融领域,建设银行三季报显示,战略性新兴产业贷款余额2.74万亿元,科技型企业贷款余额1.82万亿元,均实现较快增长;中国银行有关负责人在业绩说明会上透露,该行前三季度科技金融贷款较年初增长27.24%,授信客户数增速超过35%;邮储银行披露,该行服务科技型企业超8.7万户,融资余额突破4800亿元,同比增幅超过40%。

在绿色金融领域,截至9月末,建行绿色贷款余额4.58万亿元,较上年末增长17.95%;农行绿色信贷业务余额4.94万亿元,较上年末增长22.12%;中行绿色信贷新增7586亿元,较年初增长24.42%;邮储银行绿色贷款较年初增长14.77%。

此外,普惠贷款也是国有大行的投放重点。截至9月末,农行普惠金融贷款较年初增长超1万亿,增幅超28.22%;同时,农行在县域发放贷款总额较年初增长10.9%。中行高管也在业绩说明会上透露,该行普惠型小微企业贷款余额较年初增长23.23%;建行、邮储银行的普惠金融贷款或普惠型小微企业贷款均较年初增长超8%。

值得一提的是,在涉农贷款方面,中行涉农贷款余额超2.3万亿元,较年初增长18.68%;邮储银行涉农贷款余额2.22万亿元,较上年末增加1872.77亿元,增幅超9%;建行年内涉农贷款新增2678.61亿,增幅超8%。

息差降幅收窄,多位高管发声

今年以来,商业银行仍在持续打一场“息差保卫战”。面对行业整体息差不断收窄的大背景,国有大行在第三季度息差明显较半年度和一季度有所收窄,且有一定企稳迹象。

各大国有银行净息差表现来看,截至9月末,工商银行和农业银行的净息差分别为1.43%和1.45%,均与上半年度净息差持平;交行、建行、邮储银行和中行的净息差分别为1.28%、1.52%、1.89%和1.41%,分别较上半年度下降1bp(基点)、2bp、2bp和3bp;相对于此前多个季度的降幅,明显收窄。

另据海通证券分析师董栋梁近日研报测算,息差方面,国有大行表现最好且上升幅度最大;从41家上市银行整体来看,2024年第三季度测算单季净息差环比下降7bp至1.39%。其中国有大行环比增长13bp至1.57%。

对于息差降幅收窄的原因,分析人士认为,前期定期存款陆续到期,叠加多轮存款挂牌利率下调的效果仍在持续显现,有望在一定程度上对冲资产收益率的下行,这也是净息差降幅的收窄积极因素之一。

从利息净收入来看,尽管部分国有大行利息净收入仍同比下降,但国有大行总体的利息净收入表现仍好于股份行、城商行等机构。其中交行、邮储和农行的利息净收入均维持正增长。

面对当前银行净息差及后续表现,多家国有大行高管在三季报业绩说明会上进行了回应。多位高管预计,息差后续仍有进一步下行压力。

工商银行支付部总经理付杰表示,当前银行业的息差整体处于低位的平台期,预计息差收窄的态势明年还将会延续,但是利率收窄的幅度将有所缩小。此外,付杰认为,随着LPR的下调,存量房贷利率的下调等政策,银行资产端的收益水平在一定时期内存在着下行压力。此轮存量房贷利率下调对工行今年四季度的利息收入影响不是很大,但会对2025年全年的利息收入产生一定的影响。

农行资产负债管理部副总经理汪洋表示,预计今年农行的净息差将保持基本稳定。他认为:“从明年看,在金融让利实体的宏观政策导向下,预计农行的净息差仍将承压,变动趋势与同业基本保持一致。”

建行资债部相关负责人也表示,受LPR利率下调、贷款重定价效应的延迟释放,存量房贷利率调整、全国及各地房贷利率的下调以及存款“定期化、长期化、理财化”趋势的延续等因素的影响,预计2025年净息差仍有一定的下行压力。